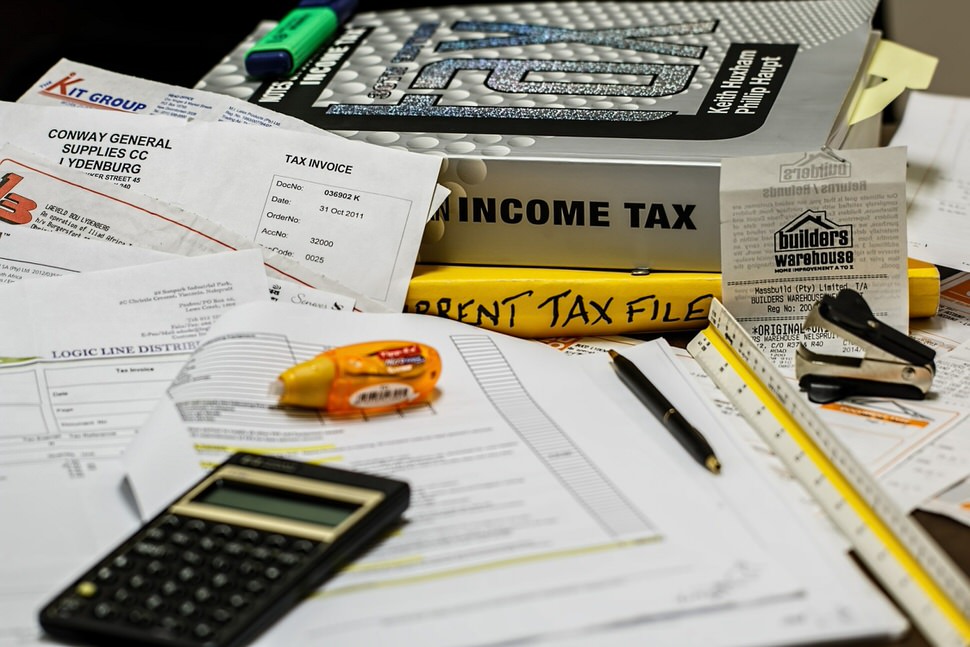

Jak obliczyć podatek dochodowy w 2020 roku?

Black Friday 2019

11.09.2019

Jak obliczyć indeks Big Mac w Polsce w 2020 roku?

11.09.2019Rozpoczynając własną działalność gospodarczą wielu przedsiębiorców styka się z trudnością obliczenia miesięcznej lub kwartalnej zaliczki na podatek z dochodów własnych. Jeśli znalazłeś się w ich gronie, nie denerwuj się, gdyż jest to jedna z najbardziej skomplikowanych operacji księgowych. Postaramy się dokładnie wyjaśnić, w jaki sposób odbywa się wyliczenie zaliczki na podatek dochodowy oraz rozważymy to działanie krok po kroku, a także podamy porady, które pozwolą szybko i poprawnie ustalić poszukiwaną kwotę.

Jak obliczany jest podatek progresywny?

W przypadku, gdy przedsiębiorca dokonuje rozliczeń na zasadach ogólnych (to znaczy spłaca 18% podatku w przypadku uzyskania maksymalnie około 85 000 zł zysku lub 32% w przypadku większej kwoty), powinien również pamiętać, że od dochodów mogą być odejmowane:

– Wpłaty na ubezpieczenie zdrowia i należności o charakterze społecznym;

– Nakładu pieniężnego zmniejszającego podatek w wymiarze 556 zł i 2 groszy.

Jak na własną rękę obliczyć podatek od dochodów za wybrany okres rozrachunkowy?

Dokonując rozliczeń należy:

– Ustalić stawkę dochodu (odliczyć koszty od pierwszego dnia roku od sumy przychodu za ten sam okres);

– Od ziszczonej kwoty dochodów odliczyć integralną kwotę zapłaconych w danym roku opłat za ubezpieczenie społeczne (w przypadku, gdy nie były one zaliczane do kosztów w KPiR) oraz możliwą do rozliczenia stratę z minionych lat;

– Do podatku nie dodaje się również ogólną kwotę wydatków na ubezpieczenie własnego zdrowia (uwaga: odejmujemy 7,75% od podstawy, a nie całą zapłaconą składkę). W ten sposób zostanie ustalony podatek należny za cały rok;

– Od sumy należnej kwoty opodatkowania odliczyć koszt zaliczek, które zostały już zapłacone w poprzednich miesiącach oraz stałą ilość pieniędzy, zmniejszającą należność podatkową – w wysokości 556 zł i 3 groszy. W ten sposób zostanie ustalona wielkość podatku za wybrany okres rozrachunkowy.

Zwróć uwagę

Zaliczka na podatek dochodowy powinna zostać zaokrąglona do pełnej kwoty (grosze ulegają redukcji) – w takiej postaci powinna ona również zostać wpłacona do urzędu skarbowego.

Jak oblicza się podatek o charakterze liniowym?

Jak oblicza się podatek o charakterze liniowym?

Niektórzy przedsiębiorcy rozliczają się na podstawie podatku o charakterze liniowym. W takim przypadku wielkość podatku dochodowego wynosi 19% i nie zależy od ogólnej wysokości zysków. Taką formę rozliczeń wybierają najczęściej ci przedsiębiorcy, których kwota przychodów jest dość wysoka. Warto też dodać, że w tym przypadku przedsiębiorcy przysługują wyłącznie dwa rodzaje odliczeń: od podatku – na ubezpieczenie własnego zdrowia, od dochodu – na ubezpieczenie społeczne.

– Dokonanie wyliczeń wielkości płatności o charakterze liniowym może odbyć się w sposób samodzielny. W tym celu należy:

– Dla obliczenia kwoty przychodu odliczyć koszty od początku roku od ogólnej kwoty przychodów od początku roku;

Wyliczyć dochód do opodatkowania (w tym przypadku kwotę podaje się w pełnych złotych). Aby uzyskać niezbędną kwotę, trzeba od sumy dochodu (została wyjaśniona wcześniej) odliczyć kwotę składek na ubezpieczenie społeczne oraz ewentualną stratę z lat poprzednich;

Wyliczyć kwotę podatku (poprzez pomnożenie podstawy opodatkowania przez stałe 19% stawki podatku);

Odjąć od podatku kwotę składek, które zostały przekazane na ubezpieczenie zdrowotne. Tak otrzymany zostaje roczny podatek regulaminowy, zwany też należnym;

Następnie od sumy podatku regulaminowego trzeba odliczyć wszystkie zaliczki, które były spłacone w poprzednich miesiącach – pozwoli to ustalić kwotę podatku za wyznaczony okres rozrachunkowy.

Obecnie istnieją liczne programy, które upraszczają przedsiębiorcy obliczenie wielkości podatku. Na przykład, obliczając podatek liniowy kalkulator w ciągu zaledwie kilku minut podaje dokładną kwotę, która powinna zostać wpłacona do urzędu skarbowego.

Jak oblicza się podatek zryczałtowany?

Ewidencja przychodów w przypadku podatku zryczałtowanego jest obowiązkiem samego podatnika, a jego obliczenie jest maksymalnie uproszczone, ponieważ w tym przypadku nie ma potrzeby prowadzenia księgi rozchodów i przychodów. Otóż, obliczając podatek zryczałtowany w trakcie ustalenia kwoty przychodu nie bierze się pod uwagę kosztów poniesionych w ciągu okresu rozliczeniowego. Tylko w niektórych przypadkach kwota przychodów zostaje pomniejszona o wielkość składek na ubezpieczenie społeczne, które zostały opłacone w ciągu okresu rozliczeniowego. Obliczenie podatku w tym przypadku dokonywane jest w czterech prostych krokach:

1. Od ogólnej kwoty przychodów odejmowana jest kwota składki na ubezpieczenie społeczne, która została wpłacona przez podatnika oraz te składki, które były wpłacone w ciągu bieżącego roku, ale wcześniej nie były brane po uwagę w trakcie dokonywania obliczeń;

2. Uzyskaną kwotę zaokrągla się do pełnych złotych, a następnie mnoży się ją o wartość stawki procentowej dla wybranego rodzaju przychodów;

3.Ziszczoną wielkość podatku zmniejsza się o kwotę składki ubezpieczeniowej zdrowotnej, która została już wpłacona w okresie rozliczeniowym (brane jest pod uwagę 7,75% od podstawy ubezpieczenia zdrowotnego, a nie cała składka), również odejmowane są składki na ubezpieczenie zdrowotne, które zostały wpłacone w ciągu roku kalendarzowego, ale wcześniej nie zostały ujęte w wyliczeniach;

4. Otrzymana suma podatku ponownie zaokrągla się do pełnych złotych i w takiej postaci należy ją wpłacić do urzędu skarbowego.

Czym jest podatek z dochodów

Do płacenia podatku z dochodów zobowiązana jest każda osoba, która chce prowadzić działalność gospodarczą. Wysokość podatku dochodowego bezpośrednio zależy od tej formy opodatkowania, na którą zdecyduje się przedsiębiorstwo. Otóż, przed zastanowieniem się nad tym jak obliczyć podatek dochodowy od działalności gospodarczej, zostanie określone na czym bazuje skala podatkowa oraz jakie zasady prawne regulują kwestie kwoty wolnej od podatku.

– Podstawowymi formami opodatkowania w Polsce są:

– Należności podatkowe liniowe;

– Ryczałt (w przypadku przychodów ewidencjonowanych);

– Należności podatkowe dochodowe ustalane na podstawie zasad ogólnych;

– Karta podatkowa.

– Cechą charakterystyczną podatku z dochodów jest to, że wylicza się go nie na podstawie przychodu, ale na podstawie profitu.

Podatek z dochodów w przypadku osób fizycznych

W Polsce osoby fizyczne są zobowiązane do przeprowadzenia ewidencji swoich kosztów i przychodów, jak również płacenia podatków. Podstawą dla takiej ewidencji mogą stać się zarówno księgi rachunkowe, jak i podatkowe księgi przychodów (zależy to z kolei od tego, na jaką formę prawno-organizacyjną prowadzenia działalności gospodarczej zdecyduje się dana osoba).

Kwota zmniejszająca podatek oraz skala podatkowa

01.01. 2018 roku została znowelizowana ustawa o Personal Income Tax (podatku z dochodów), w której artykuł 27 ustala kwotę w wysokości 85 528 zł. Do osiągnięcia wymienionej kwoty podatek zmniejsza się do 556 zł i 2 groszy rocznie. Poniższa tabela ilustruje podstawy obliczania podatku w latach 2018/2019.

| Podstawa do obliczenia podatku | Kwota podatku | |

| Mniej niż 85 528 zł | 18% – 556,02 | minus kwota, obniżająca kwotę podatku |

| Więcej niż 85 528 zł | 15 395,04 zł + 32% nadwyżki ponad 85 528 zł | |

Terminy rozliczenia podatku

Rozliczanie z urzędem może odbywać się co miesięcznie lub każdego kwartału. W pierwszym przypadku zaliczka powinna być wpłacana do 20 dnia każdego kolejnego miesiąca, w drugim – do 20 dnia w miesiącu, który następuje po kwartale, za który wpłacane jest rozliczenie.

Wyliczenie nakładu pieniężnego wolnego od podatku PIT w latach 2019/2020

W przypadku, gdy do wynagrodzenia uzyskanego w 2019 roku stosowana zostaje skala podatkowa, przypada na niego większa stawka wolna od podatku, jak również większy rozmiar nakładu pieniężnego zmniejszającego podatek. Zmiany, które zaszły w polskim ustawodawstwie w 2019 roku będą odczuwalne już w rozliczeniach PIT, które należy złożyć do końca kwietnia 2020 roku.

Kalkulator podatku dochodowego na zasadach ogólnych – dobre rozwiązania dla każdego, kto chce szybko i dokładnie wyliczyć kwotę zwolnioną od płacenia podatku PIT. Jest to prosty program dostępny w trybie online. Aby wyliczyć niezbędną kwotę wystarczy wpisać wysokość dochodu (w złotych bez groszy) i kliknąć przycisk „wylicz”.

Ważne informacje

Zastanawiając się nad tym, jak obliczyc podatek dochodowy warto pamiętać, że stawka wolna od podatku obowiązuje wyłącznie w tym przypadku, gdy podatnik rozlicza się za pomocą PIT 36 lub 37. We wszystkich innych przypadkach (PIT 28, 36 L, 38 oraz 39) osoba nie dostaje prawa do uzyskania kwoty zwolnionej od zapłaty podatku.

Ulgi a obliczanie podatku z dochodów

Innowacyjne rozwiązania w polskim ustawodawstwie spowodowały również pojawienie się licznych ulg dla osób prywatnych oraz firm, które są zobowiązane do płacenia podatek dochodowy od kwoty netto czy brutto. Rozważmy dostępne ulgi bardziej szczegółowo. Otóż, mogą one nabywać postaci:

– Darowizn wpłacanych na cele charytatywne, za odprawianie kultu religijnego;

– Darowizn krwi lub jej składników;

– Odliczeń za wykorzystanie Internetu (gdy ta kwota nie przekracza 760 zł);

– Wpłat na IKZE (Indywidualne Konto Zabezpieczenia Emerytalnego);

Wpłat w roku obliczeniowym składek uczynionych na korzyść współpracownika lub innego podatnika (do tego grona również można zaliczyć podatek od przychodu, który został zapłacony w jednym z krajów Konfederacji Szwajcarskiej, Unii Europejskiej lub EOG).

Ważne informacje

Obliczanie zaliczki na podatek dochodowy może wiązać się z wykorzystaniem licznych ulg, jednak warto pamiętać, że im więcej ich będzie, tym wyższa również okaże się rozmiar nakładu pieniężnego zmniejszającego podatek, a więc i sam podatek 2019, który będzie podlegał zapłacie będzie mniejszy.

Zgodnie z ustawodawstwem większości krajów prawie wszystkie rodzaje dochodów osób fizycznych podlegają opodatkowaniu podatkiem dochodowym: płace, transakcje na rynku nieruchomości, dywidendy z depozytów bankowych, wygrane na loteriach i inne. Fundusze emerytalne, niektóre rodzaje ubezpieczeń, świadczenia państwowe, emerytury, wypłaty dla dawców za oddaną krew itp. Pełną lista dochodów, które nie są brane pod uwagę podczas gdy obliczana jest stopa podatku dochodowego, można odnaleźć w kodeksach podatkowych, ustawach lub zasięgnąć informacji u księgowego.

Charakterystyka wspólnego rozliczenia małżonków

Członkom małżeństwa wygodniej dokonywać rozliczenie podatku dochodowego wspólnie, ponieważ pozwala to nie tylko skorzystać z niższego przedziału skali podatkowej, ale również obniżyć kwotę dochodów wspólnych. Istnieje jednak kilka szczegółowych przypadków, kiedy wysokość podatku dochodowego najlepiej obliczać indywidualnie:

– Jeśli dochód jednej z osób nie przekracza 8 tys. złotych (w takim przypadku przysługuje jej maksymalna wolna kwota);

– Jeśli dochody drugiego członka małżeństwa w trakcie okresu rozliczeniowego wahają się w granicach 13 001 – 85 528 zł.

Mamy nadzieję, że niniejszy artykuł był dla Was pomocny i udzielił odpowiedzi na pytania na temat tego, jak wyliczyć zaliczkę na podatek dochodowy. Jeśli jednak nadal macie jakiekolwiek wątpliwości, zachęcamy do kontaktu z dobrym księgowym, który pomoże wykonać dokładne obliczenia, aby poprawnie zapłacić podatek ppl lub inny zgodny z polskim ustawodawstwem.

Najlepsza oferta kredytowa na październik

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 2000 ZL - 30000 ZL | od 0.01% | 180 - 1080 dni | od 2 min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 500 ZL - 5000 ZL | od 0,01% | 30 - dni | kilka min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 100 ZL - 10000 ZL | 0% | 61 - 90 dni | 15 min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 500 ZL - 5000 ZL | 0% | 30 - dni | 15 min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 1000 ZL - 15000 ZL | od 0,01% | 120 - 365 dni | 15 min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 100 ZL - 5000 ZL | od 0,01% | 91 - 120 dni | 15 min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 1050 ZL - 5000 ZL | 0,01% | 30 - dni | kilka min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 10000 ZL - 200000 ZL | 0.6% | 365 - 999 dni | 30 min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 10000 ZL - 100000 ZL | 0.04% | 30 - 1080 dni | 40 min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 15000 ZL - 50000 ZL | 0.05% | 30 - 360 dni | 30 min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 400 ZL - 5000 ZL | 0,01% | 30 - 65 dni | 15 min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 500 ZL - 6000 ZL | od 0,03% | 30 - 60 dni | 15 min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 500 ZL - 5000 ZL | od 0,01% | 30 - dni | 15 min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 100 ZL - 3000 ZL | 0% | 61 - dni | 15 min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 600 ZL - 3000 ZL | od 0,01% | 30 - 35 dni | kilka min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 500 ZL - 3000 ZL | od 0% | 30 - dni | kilka min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 500 ZL - 3000 ZL | 0.01% | 1 - 31 dni | 5 min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 100 ZL - 3000 ZL | 0,01% | 30 - dni | kilka min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 500 ZL - 4000 ZL | od 0,01% | 150 - 1440 dni | kilka min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 600 ZL - 3000 ZL | 0.014% | 30 - dni | do 30 min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 300 ZL - 5000 ZL | 0.014% | 2 - 30 dni | 15 min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 100 ZL - 3000 ZL | 0.014% | 30 - 30 dni | 15 min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 300 ZL - 5000 ZL | 0.011% | 2 - 30 dni | 15 min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 500 ZL - 1000 ZL | 0.014% | 15 - 30 dni | 15 min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 600 ZL - 2000 ZL | 0% | 10 - 30 dni | 15 min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 600 ZL - 3000 ZL | 0% | 5 - 30 dni | do 30 min |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 2000 ZL - 12000 ZL | 0.004% | 180 - dni | do 24h |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 1000 ZL - 20000 ZL | 0.014% | 30 - 720 dni | do 24h |

|

Kwota | Stopa procentowa | Termin | Czas wypłaty | Aby wydać |

| Więcej informacji | 1000 ZL - 20000 ZL | 0.014% | 30 - 720 dni | do 24h |